Hiểu một cách đơn giản, dòng tiền âm là khi số tiền chi ra của một doanh nghiệp nhiều hơn số tiền thu vào.

Đây là tình trạng khá phổ biến đối với các doanh nghiệp mới khởi nghiệp, phải bỏ nhiều chi phí hoạt động và cần thời gian để thu hồi số vốn đầu tư ban đầu.

Trong bài viết này, hãy cùng chúng tôi tìm hiểu về dòng tiền âm để hiểu nó là gì và khi nào nó là dấu hiệu tốt và khi nào nó là dấu hiệu xấu cho công việc kinh doanh của bạn.

![]() Các nội dung chính của bài viết:

Các nội dung chính của bài viết:

- Khái niệm dòng tiền âm

Dòng tiền âm tốt hay xấu cho doanh nghiệp của bạn? - Khi nào dòng tiền âm là tốt?

Tìm hiểu về các loại dòng tiền âm để nhận biết khi nào nó là dấu hiệu xấu - Nghiên cứu ví dụ điển hình của Netflix và Amazon

Thành công đằng sau dòng tiền âm của một doanh nghiệp

Content

Tình trạng dòng tiền âm không phải lúc nào cũng có nghĩa là doanh nghiệp kinh doanh thua lỗ. Tuy nhiên, nếu một doanh nghiệp liên tục trải qua tình trạng dòng tiền âm thì cuối cùng cũng sẽ phải đối mặt với những vấn đề nghiêm trọng.

Dòng tiền tự do âm là gì?

Một doanh nghiệp có dòng tiền tự do âm nghĩa là doanh nghiệp đó không còn tiền mặt sau khi chi trả cho các chi phí cần thiết để duy trì hoạt động. Điều này có nghĩa là doanh nghiệp đó không có tiền mặt dư thừa trong một khoảng thời gian nhất định và cũng là một dấu hiệu thể hiện tình trạng tài chính xấu của doanh nghiệp. Nguyên nhân phổ biến của tình trạng này là do doanh thu thấp và các chi phí vận hành cao.

Hãy cùng tìm hiểu qua ví dụ sau đây.

Công ty A thu được 200 triệu USD trong quý thứ hai và phát sinh thêm 5 triệu USD tiền thuế thu nhập. Do đó, lợi nhuận hoạt động ròng sau thuế là 195 triệu USD. Sau khi hạch toán các khoản chi phí không dùng tiền mặt – khoản khấu hao 20 triệu USD, dòng tiền từ hoạt động kinh doanh của công ty đã tăng lên 215 triệu USD. Tuy nhiên, công ty cũng đã chi 250 triệu USD để mua sắm tài sản cố định mới dưới hình thức chi phí vốn trong quý. Điều này khiến công ty phải trải qua tình trạng dòng tiền tự do âm ở mức là -35 triệu USD.

| EBIT | $200M |

| Thuế (2.5%) | ($5M) |

| Lợi nhuận hoạt động ròng sau thuế | $195M |

| Khấu hao | $20M |

| Chi phí tài sản cố định | ($250M) |

| Dòng tiền tự do | ($35M) |

Vậy, điều này có nghĩa là công ty đang hoạt động kém hiệu quả hay không?

Không hẳn!

Các doanh nghiệp mới thành lập thường báo cáo dòng tiền tự do âm do tiến hành tái đầu tư liên tục để phục vụ cho mục đích tăng trưởng. Trong trường hợp này, dòng tiền tự do âm là tốt nếu những khoản tái đầu tư này giúp tăng doanh thu và lợi nhuận của doanh nghiệp trong tương lai gần.

Do đó, để xác định xem dòng tiền tự do âm là dấu hiệu tốt hay xấu đối với doanh nghiệp của mình, bạn cần đánh giá các yếu tố sau:

- Doanh nghiệp của bạn hiện đang ở giai đoạn nào của vòng đời kinh doanh?

- Nguyên nhân sâu xa dẫn đến dòng tiền tự do âm?

- Loại hình đầu tư mà doanh nghiệp đang thực hiện?

- Nguồn kinh phí sử dụng là gì?

Tại sao dòng tiền âm không phải lúc nào cũng xấu?

Một doanh nghiệp vẫn có thể kiếm được lợi nhuận ròng kể cả khi trong tình trạng dòng tiền âm.

Kiếm được doanh thu không có nghĩa là công ty sẽ nhận được tiền mặt ngay lập tức. Sự lưu chuyển thực sự của tiền mặt có thể sẽ diễn ra muộn hơn.

Ví dụ, một công ty đã bán ra hàng hóa và cập nhật lợi nhuận trên báo cáo kết quả hoạt động kinh doanh nhưng chưa nhận được tiền mặt. Trong trường hợp này, khách hàng đã thỏa thuận về thời hạn thanh toán là 60 ngày nên sẽ thanh toán sau 60 ngày. Nguyên nhân có thể là do các vấn đề thuộc về cách thức vận hành.

Các khoản thanh toán trễ từ khách hàng khiến công ty phải chịu lỗ trong tháng này nhưng sẽ có lãi trong tháng khác. Ngoài ra, một công ty có thể kiếm được lợi nhuận, nhưng tiền mặt của họ có thể bị ràng buộc trong các khoản phải thu hoặc các loại tài sản cứng. Ngoài ra, một số sai sót hoặc rào cản tài chính cũng có thể là nguyên nhân khiến các công ty chi nhiều hơn thu.

Để biết nguyên nhân gây ra dòng tiền âm, chúng ta cần phải hiểu rõ một số vấn đề về dòng tiền mà các doanh nghiệp thường gặp phải.

Vậy, khi nào dòng tiền âm là có hại đối với một doanh nghiệp? Để trả lời được câu hỏi này, chúng ta cần xác định loại dòng tiền âm mà doanh nghiệp đang gặp phải.

Ba loại dòng tiền âm

Các công ty có thể phải đối mặt với các loại dòng tiền âm khác nhau tùy thuộc vào tình hình hoặc quy mô công ty.

- Dòng tiền âm ban đầu

Đúng như tên gọi, tình trạng này phổ biến đối với các doanh nghiệp mới và đang phát triển. Họ thường tập trung đầu tư các nguồn lực vào việc nâng cao khả năng nhận diện thương hiệu trên thị trường tương ứng của mình.

Điều này khiến doanh nghiệp có dòng tiền ra quá lớn, nhưng những khoản đầu tư này có thể sẽ mang lại lợi nhuận cao trong dài hạn. Đây là một dấu hiệu tốt đối với các nhà đầu tư đang tìm kiếm các công ty hứa hẹn mang lại lợi nhuận cao.

Do loại dòng tiền âm này chỉ mang tính chất tạm thời nên nó sẽ không phải là một dấu hiệu tiêu cực đối với một doanh nghiệp.

Một doanh nghiệp mới sẽ cần phải có một số khoản chi phí bằng tiền mặt và chi phí tài sản cố định để phục vụ cho việc phát triển các hoạt động kinh doanh của mình. Nhiều doanh nghiệp sẽ sử dụng các khoản vay hoặc các khoản đầu tư để đáp ứng nhu cầu này. Do đó, một doanh nghiệp có dòng tiền âm trong giai đoạn mới hoạt động là điều hoàn toàn có thể xảy ra.

Một khi cơ sở khách hàng đã được thiết lập thì dòng tiền vào của doanh nghiệp sẽ bắt đầu vượt quá dòng tiền ra.

- Dòng tiền âm tạm thời

Ngoài dòng tiền âm ban đầu, các doanh nghiệp cũng có thể phải trải qua tình trạng dòng tiền âm trong một khoảng thời gian tạm thời trong quá trình hoạt động của mình.

Sau khi thành lập, hoạt động tốt và có lợi nhuận, doanh nghiệp có thể sẽ thực hiện chiến lược mở rộng kinh doanh. Để làm được điều này, họ có thể sẽ phải tăng lương, thuê thêm nhân viên mới, tăng cổ tức cho các cổ đông và chi trả thêm một vài khoản chi phí khác.

Các khoản chi phí phát sinh này có thể khiến doanh nghiệp phải trải qua giai đoạn dòng tiền âm nhưng thường chỉ trong một thời gian ngắn mà thôi.

Ngoài ra, một số doanh nghiệp kinh doanh theo thời vụ cũng có thể phải chịu dòng tiền âm tạm thời. Các doanh nghiệp tăng trưởng chậm vào mùa có nhu cầu thấp và cần phải thu mua nhiều nguyên liệu vào mùa cao điểm cũng thường gặp phải tình trạng này.

- Dòng tiền âm kéo dài

Khi mà việc mở rộng kinh doanh không phải là nguyên nhân của dòng tiền âm thì thực sự là doanh nghiệp đang có vấn đề.

Nếu một doanh nghiệp liên tục báo cáo tình trạng dòng tiền âm thì có nghĩa là doanh nghiệp đó đang đầu tư quá mức hoặc đang thua lỗ theo thời gian. Đây chắc chắn không phải là một dấu hiệu tốt. Điều này có thể dẫn đến việc doanh nghiệp không thể thanh toán các hóa đơn và buộc phải sa thải thêm nhân viên.

Nếu không thể giải quyết tận gốc nguyên nhân của tình trạng này thì doanh nghiệp khó có thể duy trì hoạt động trong tương lai gần. Những dòng tiền âm như thế này có thể gây ảnh hưởng nghiêm trọng đến hoạt động kinh doanh của doanh nghiệp.

Do đó, chỉ cố gắng duy trì lợi nhuận là không đủ mà các doanh nghiệp còn cần phải giữ được một dòng tiền ổn định. Tuy nhiên, sẽ là sai lầm nếu đánh giá sự thành công của một doanh nghiệp chỉ thông qua việc nhìn vào dòng tiền âm của doanh nghiệp đó.

![]() Những ý chính rút ra

Những ý chính rút ra

- Dòng tiền tự do âm không phải lúc nào cũng xấu

Đó là khi công ty không còn tiền mặt sau khi chi trả tất cả các khoản chi phí, nhưng điều này cũng có thể là do chi phí tái đầu tư lớn. - Một doanh nghiệp vẫn có thể có lợi nhuận ngay cả khi có dòng tiền âm

Để xác định dòng tiền âm có hại cho doanh nghiệp của bạn hay không, cần hiểu rõ về 3 loại hình dòng tiền âm. - Các doanh nghiệp mới thường trải qua tình trạng dòng tiền âm ban đầu

Điều này có thể xuất phát từ vốn đầu tư cao và các khoản chi phí khác cần thiết cho sự phát triển của công ty. Tình trạng này thường chỉ là tạm thời, vì vậy không cần phải lo lắng. - Các doanh nghiệp đã hoạt động ổn định cũng có thể trải qua tình trạng dòng tiền âm tạm thời

Việc mở rộng kinh doanh, các nhu cầu theo thời vụ, các tình huống thị trường không thể lường trước cũng có thể là nguyên nhân! - Dòng tiền âm kéo dài thực sự là mối lo

Điều này xảy ra khi các doanh nghiệp liên tiếp báo cáo tình trạng dòng tiền âm do thua lỗ hoặc đầu tư quá nhiều

Ví dụ về dòng tiền âm

Sẽ không có gì phải ngạc nhiên khi bạn nhìn thấy tên các công ty đình đám khi chúng tôi nêu ví dụ về dòng tiền âm.

Netflix và Amazon chính là 2 trong số đó.

Mặc dù báo cáo lưu chuyển tiền tệ của họ có thể mang lại những ý nghĩa tiêu cực, nhưng khi phân tích sâu hơn, chúng ta sẽ nhận thấy điều ngược lại.

Hãy cùng tìm hiểu ngay sau đây!

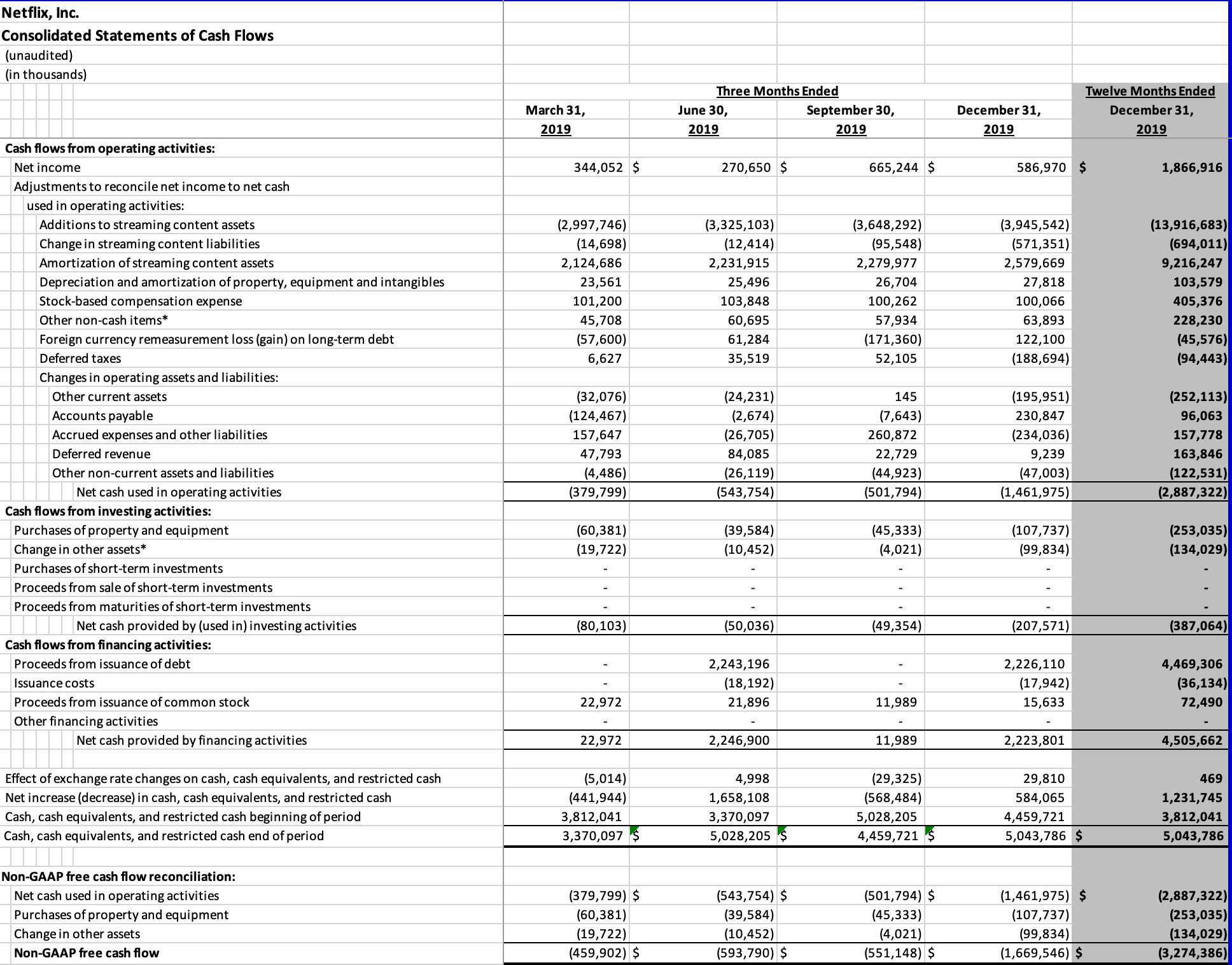

Netflix – Tăng trưởng đồng hành cùng dòng tiền âm

Netflix liên tục báo cáo dòng tiền âm trong vài năm trở lại đây, đặc biệt là vào năm 2019.

Với sự ra mắt của các nền tảng phát trực tuyến khác như Disney+, Hotstar và Apple TV+, tỷ lệ người đăng ký Netflix đã giảm.

Điều này khiến Netflix phải đầu tư phát triển bộ sưu tập phát sóng trực tuyến của mình để duy trì khả năng cạnh tranh trên thị trường. Do đó, chi phí sáng tạo nội dung mới tăng lên, gây nên dòng tiền âm của Netflix.

Ngoài ra, Netflix cũng đã tăng cường các hoạt động đầu tư trong khoảng thời gian đó, càng góp phần dẫn đến dòng tiền âm. Vào thời điểm đó đã dấy lên những tin đồn về việc Netflix cạn kiệt nguồn tiền mặt. Các nhà đầu tư bắt đầu mất niềm tin và Netflix đã phải phụ thuộc rất nhiều vào các khoản nợ để chi trả cho các hoạt động đầu tư của mình.

Tuy nhiên, ban lãnh đạo vẫn tự tin sẽ thu hồi các khoản chi phí và rút ngắn khoảng cách tiền mặt này trong vòng 2 năm tiếp theo. Vì vậy, theo Netflix, sự mất cân bằng số dư tiền mặt này là cần thiết để thu được lợi nhuận trong những năm sau đó. Các chi phí phát sinh liên quan đến việc mua sắm tài sản mới sẽ được bù đắp trong những năm tới nhờ sự gia tăng số lượng người đăng ký.

Các nhà phân tích cũng đã dự báo Netflix sẽ kiếm được lợi nhuận nhiều hơn trên thị trường quốc tế vì lý do tương tự. Điều này đã được chứng minh vào năm 2020, khi công ty bắt đầu có dòng tiền ròng dương.

Với mức tăng trưởng 159,39% so với năm 2019, Netflix có dòng tiền ròng thường niên trong năm 2020 là 3,195 tỷ USD.

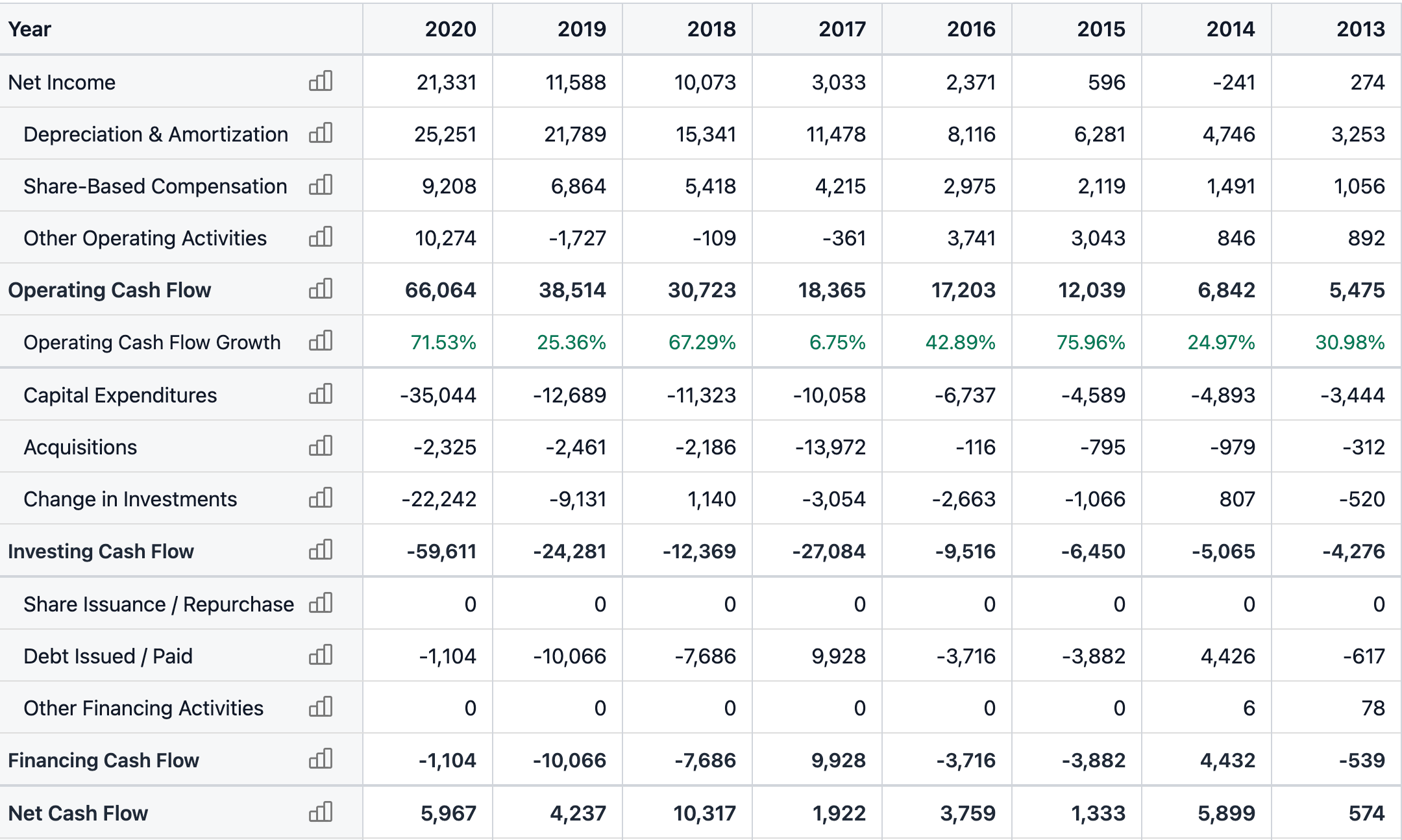

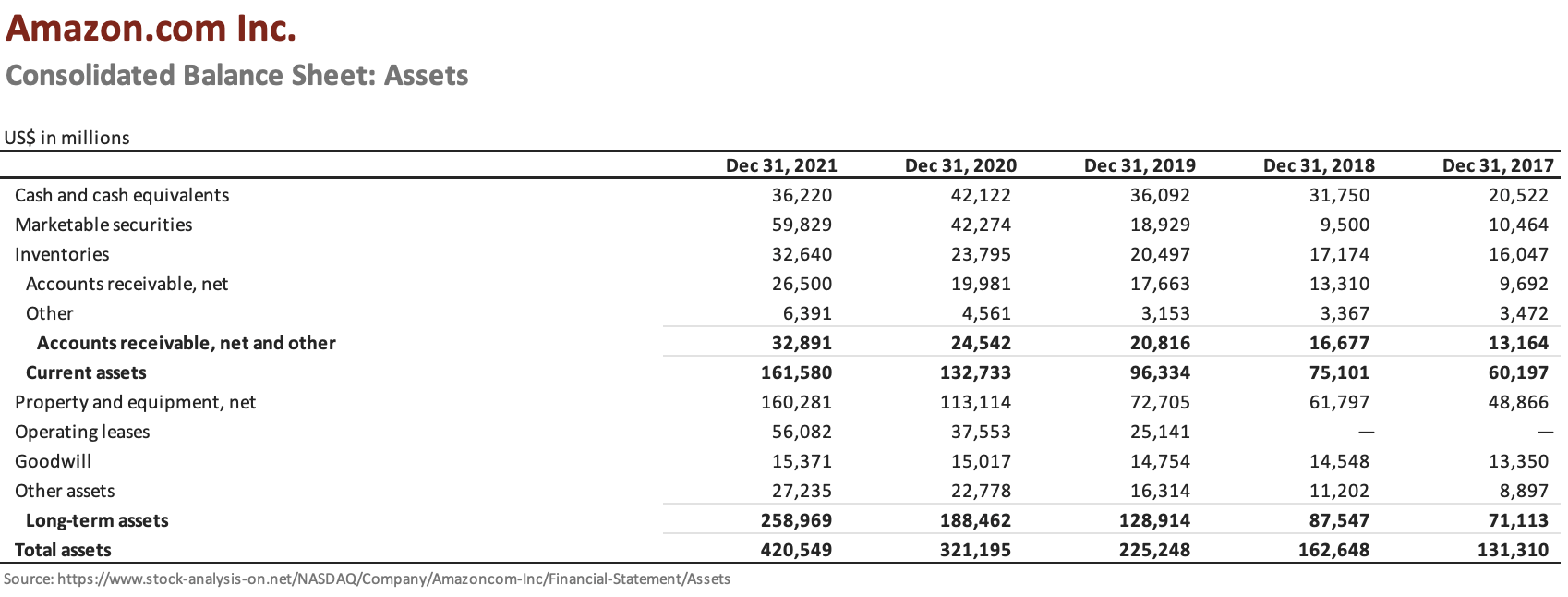

Amazon – Sự thật phía sau dòng tiền âm

Gã khổng lồ thương mại điện tử này cũng đã trải qua tình trạng dòng tiền âm từ các hoạt động tài chính và đầu tư trong một vài năm qua, như có thể thấy trong báo cáo dưới đây.

Để có thể cân bằng dòng tiền ra quá lớn này, công ty đã tiếp tục huy động vốn bằng cách phát hành nợ để bơm thanh khoản.

Thoạt nhìn, tình hình của Amazon có vẻ đáng báo động nhưng khi phân tích sâu hơn, chúng tôi đã hiểu ra thực tế không phải như vậy. Nguyên nhân cốt lõi phía sau dòng tiền âm của Amazon chính là chi phí tài sản cố định cao và sự phụ thuộc vào nợ. Tuy nhiên, điều đó đơn giản chỉ là vì công ty đang tích cực tái đầu tư lợi nhuận của mình vào các sản phẩm sáng tạo.

Amazon cố tình giữ lợi nhuận thấp thông qua các khoản đầu tư nội bộ như mở rộng mạng lưới phân phối, xây dựng trung tâm dữ liệu và tạo ra các kênh kinh doanh mới như điện toán đám mây AWS. Nỗ lực tích cực mở rộng và đổi mới liên tục này cũng chính là yếu tố thu hút các nhà đầu tư tăng trưởng quyết định rút hầu bao vào Amazon.

Công ty được hưởng lợi nhiều hơn từ lợi nhuận thấp bởi vì khi đó các khoản thuế cũng sẽ thấp hơn. Do vậy, công ty duy trì được dòng tiền tự do rất cao.

Nhìn vào bảng cân đối kế toán, chúng ta có thể thấy công ty có sẵn một lượng tiền mặt và tài sản thanh khoản dồi dào.

Trong khi công ty báo cáo dòng tiền âm từ hoạt động đầu tư và tài chính trong giai đoạn 2018-2020 thì lượng tiền mặt và tài sản thanh khoản của công ty vẫn tiếp tục gia tăng.

Chu kỳ thanh toán của Amazon cho phép họ nhận các khoản thanh toán sớm hơn nhiều so với thời hạn họ phải thanh toán cho các nhà cung cấp, giúp giảm thời gian quay vòng tiền mặt. Vì vậy, công ty giữ được nhiều tiền mặt hơn cho đến khi các hóa đơn của quý cuối cùng đến hạn thanh toán, từ đó giữ cho dòng tiền tự do của công ty luôn ở mức cao hơn.

Jeff Bezos coi dòng tiền tự do là thước đo tài chính cuối cùng để đánh giá thành công về mặt tài chính của công ty, chủ yếu là do 2 nguyên nhân chính như sau:

- Lượng tiền mặt sẵn có cho phép Amazon làm được nhiều hơn những gì có thể. Bên cạnh việc chi trả cho các nhà cung cấp, nhân viên và các cổ đông, công ty còn sử dụng nguồn tiền mặt này để đầu tư cho tương lai.

- Các nhà đầu tư tin rằng đây là yếu tố giúp định giá cổ phiếu của công ty tốt hơn so với lợi nhuận, thể hiện tiềm lực tài chính của công ty.

Phía sau dòng tiền âm và lợi nhuận thấp của Amazon chính là một câu chuyện về sự thành công.

Những ví dụ thực tế này là bài học cho chúng ta hiểu rằng báo cáo lưu chuyển tiền tệ không phải là bằng chứng hiệu quả và xác thực về lợi nhuận và hiệu suất thực tế của một doanh nghiệp.

Nếu các công ty có thể huy động tài chính trong khi dòng tiền đang ở trạng thái tốt, họ có thể lập kế hoạch và chuẩn bị tốt hơn cho các khoản chi phí trong tương lai, thay vì làm điều đó khi dòng tiền đã âm.

Do đó, việc triển khai các chiến lược quản lý dòng tiền một cách hiệu quả là rất quan trọng đối với các doanh nghiệp để tránh phải đối mặt với tình trạng dòng tiền âm.