Content

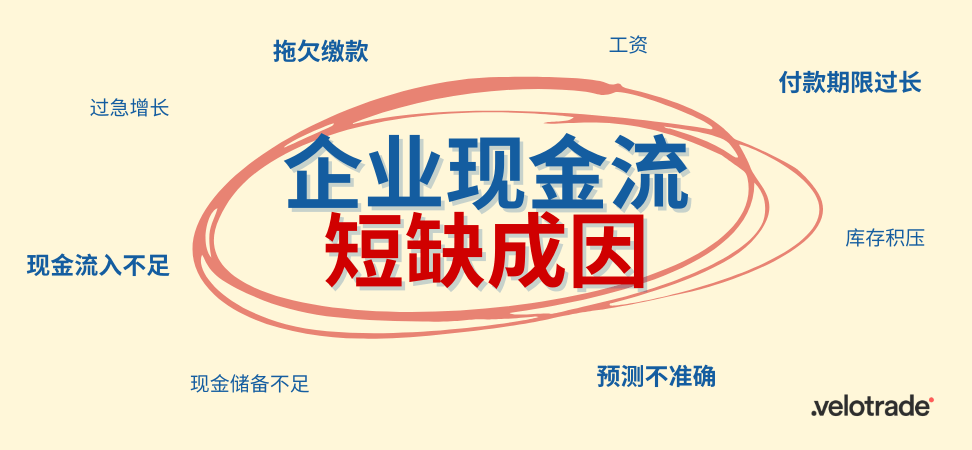

企业现金流的问题不容忽视,严重的甚至可以扼杀最赚钱的公司。

时下各类型的跨国企业和中小型公司,都在尽力维持稳健的现金流。其中,及早找出影响现金流管理的原因,对于实现可持续增长至关重要。

在本文中,我们将与您分享:

- 4个主要的现金流问题:延期付款文化,现金储备不足,库存积压,与过急增长的风险

- 5个导致现金流问题的原因:预测不准确导致的错误,跨境交易风险,过长的付款期限,效率低下的记账方法,低初始利润率

- 案例研究:财富500强的企业因现金流不足而濒临破产

虽然可观的收入和利润标志着强劲的财务业绩,但现金流仍然是推动业务增长的关键。

因此,为了使业务蓬勃发展,企业必须周期性监察现金流入和流出量,从而缓解一些最常见的现金流问题。

4个常见的现金流问题

诚然,现金流问题是企业运营时难以避免的情况。当现金流出超过流入时,企业就会出现现金流问题。

当面对大量现金流挑战时,企业便可能陷入周转困难,以下为您解释4个常见原因:

1. 买家延期付款

客户延期付款会严重影响企业现金流,尤其是流动资金不足的中小企业。

由于企业需要支付许多固定费用,买家延期付款不止减少了现金流入,同时增加按时支付账单的压力。

处理不善的话,企业可能会陷入无法支付供应商、贷款及工资的恶性循环,因而可能面对倒闭的巨大风险。

延期付款文化

延期付款现象在一些欧美国家呈增长趋势。

收到发票金额最大的美国是 2019 年最严重的延期付款国,美国公司平均要多花 51天才能结算发票,延期支付了53%的发票。

德国的公司更是延期支付了71%的海外发票,平均延迟32天。

这些延期付款的恶性循环,对供应链造成了严重的影响:

在Nexus完成的一项研究中,51%的供应商声称与往年相比,他们在 2021 年收到了更多的延期付款。

然而,Previse透露,企业往往会较迟向小型供应商付款,一般比起大型供应商要晚30天。

英国FSB进行的一项研究表明,每年有近50,000家中小企业因拖延付款而倒闭!

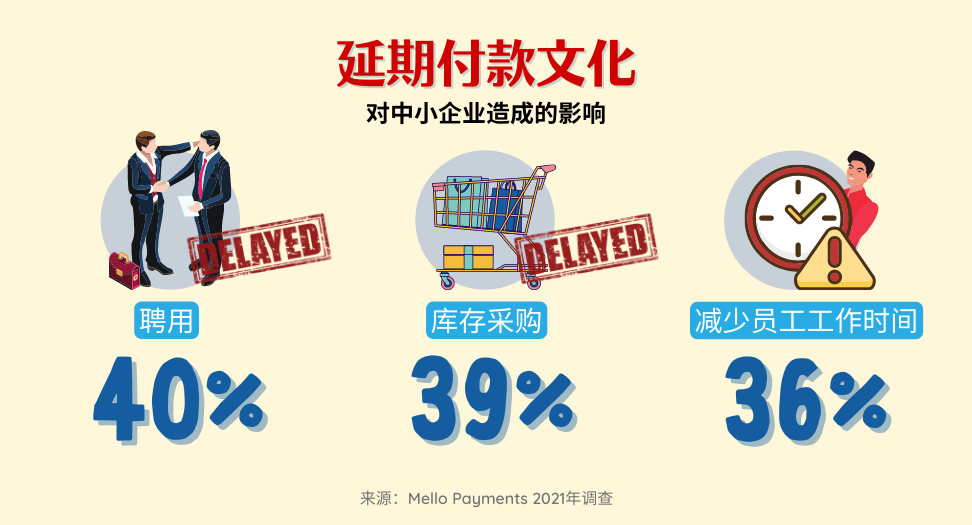

这导致中小企业:

- 推迟聘用 40%

- 推迟库存采购 39%

- 减少员工工作时间 36%

延迟付款文化的背后,主要原因其实是买家面临的现金流问题。

现金流不足是小企业的最大杀手之一。在这家美国银行进行的一项调查中,82%的企业由于现金流问题而导致生意倒闭。

如果没有这些延误,企业可以通过投资让这些钱实现增长,更快偿还债务。

为避免将来再次因此类延误而产生问题,企业必须知道如何处理延期付款。

2. 现金储备不足

除了延误或缺少现金流入,没有足够的现金应对营运资金短缺也是一个主要的问题。

现金储备是一个重要的安全措施,可在前所未有或突如其来的情况下为您的企业提供缓冲。

然而,许多企业无法维持合适的现金储备以应对现金流入不足的情况。

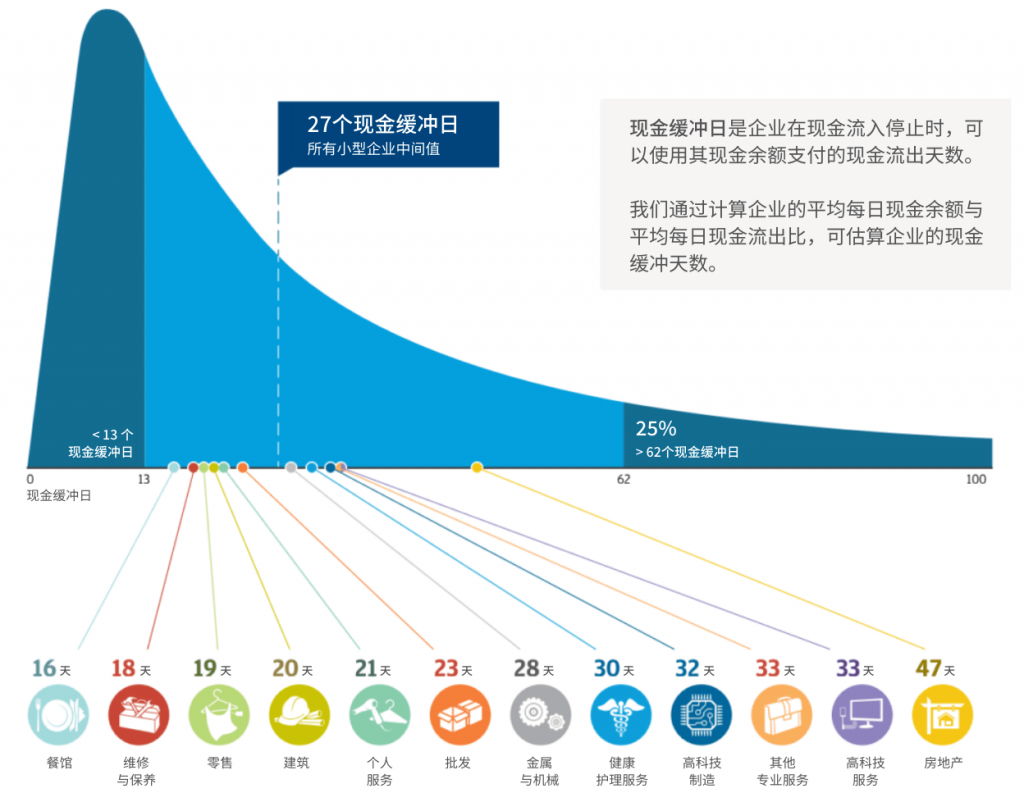

根据摩根大通的一项研究,如果现金流停止流入,中小企业平均只有27个现金缓冲日来弥补现金流出。

如果想知道您的企业有多少现金缓冲日,您可以使用以下公式:

现金余额除以现金流出,等于现金缓冲日

现金余额除以现金流出,等于现金缓冲日[/caption]

甚至乎,如果面临两个月的亏损,47%的小企业需要动用个人资金。此外,其中 17%的人表示需要停业。

现金储备不足是一个严重的现金流问题,为避免在进行所有现金调整后破产,企业必须学会储备现金。

3. 库存积压

为满足意外激增的需求,拥有额外的库存储备作为缓冲当然是件好事情。这对于库存控制非常重要,有助于避免产生缺货成本。

但是,库存积压可能意味着库存管理不善和业务增长缓慢。

过多的库存会减缓现金流入并降低流动性,导致企业将原本可以产生收入的资金捆绑在有形资产上。

对于产品为有形资产的零售企业来说,库存管理尤其是个问题。

4. 过急推动业务增长

谁不想业务快速增长和扩张?

通常,您想要增长的越多,就必须花费更多的钱来经营企业。

这包括额外的管理费用,例如:

- 雇用新员工

- 增加库存投资

- 改进技术和基础设施

- 业务外包

企业经常低估增长对现金流的影响:

B2B 销售通常以30-90天的付款期限进行。随着交易的增长,企业与应收账款挂钩的销售额也会随之增长。

虽然公司需要1-3个月才能等到客户付款,但却必须在收货时或月底前支付供应商和其他费用,导致现金流问题迅速升级。

企业必须正确认识和管理财务和其他业务风险,否则在偿债能力有限的情况下将很难平衡收支。

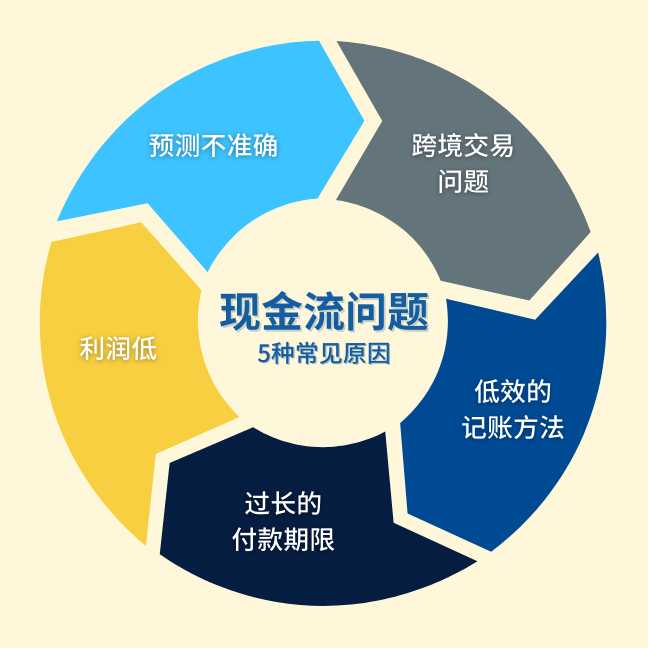

5个导致现金流问题的因素

意识到有现金流问题是一个很好的起点,但这还不够;我们还需要找出原因才能解决问题。

然而,许多现金流问题都普遍相似,但原因却有不少。以下我们归纳了导致现金流问题的5个常见原因:

1. 不准确的财务预测

管理日常运作的现金流,并同时与沟通多个部门可一点都不简单。

预测不准确的原因有:

- 数据和人为错误,因为验证和交叉检查信息需要时间

公司提供的产品或服务的需求存在不确定性 - 供应链不良信息:客户的订单可能因物流或运输问题而被取消、增加或推迟

- 合并和输入来自不同来源的数据可能会导致错误,而且人们通常没有足够的时间验证和交叉检查这些数据

只有45%的销售商对其公司的预测准确性充满信心。

2. 跨境交易问题

与不同国家的客户做生意的公司面临着跨境支付和汇率风险。

此外,根据司法管辖区和使用的银行,有可能会出现交易处理延误。例如,货币结算日期可能在2-3 天之后。

3. 过长的付款期限

向客户提供较长的付款期限,相当于搬起石头砸自己的脚。

尤其是已经面临资金不足的中小企业,很难在过长的付款期限下坚持下来。

随着与资产挂钩的流动资金越来越多,有可能会导致现金流周期效率低下,而且将库存转化为现金收入的时间会变得更长。

因此,了解适合您业务的现金循环周期十分关键,并根据现金循环周期为您的客户确定付款期限。

那么,多长的付款期限才算“过长”?这一点就因企业而异了。

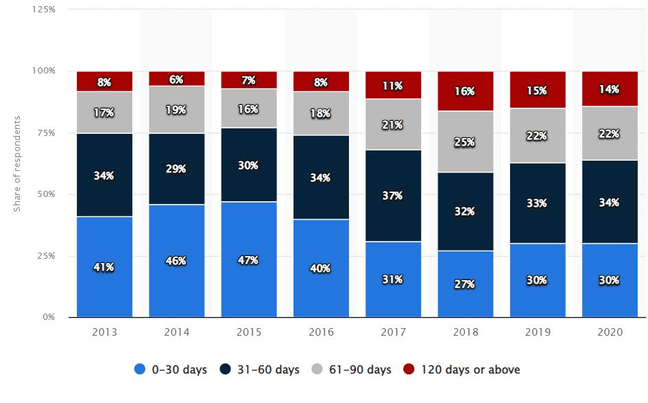

如上图所示,大部分商品都以31 – 60天的付款期限进行销售。

4. 低效的记账方法

由于要应对的客户太多以及存在同时发生的多笔交易,公司可能会错过记录一两笔金融交易。

无法负担会计软件的中小企业就更容易出现这个问题了。

忘记记录应付账款,或是没有真正收到已提供的商品或服务款项,可能会让企业付出意想不到的代价。

记账的问题会减少您的现金流入,类似于现金流管理不善,可能会因此对您的现金周期产生负面影响。

5. 利润低

对于仍处于初始增长阶段、建立品牌的初创企业和中小企业来说,这是一个难题:由于利润低,自然容易造成资金流入不足的困境。

如果他们想吸引需求并建立稳定的客户群,那么从高价位开始也不是一个好方法。

家得宝案例研究

Home Depot家得宝,这家2016年在美国最大公司中排名第28位的财富500强家居维修零售商在 1985年濒临破产。

原因是什么?它的现金消耗率高得离谱。

当时,家得宝每月用于支付供应商、员工和其他运营费用的支出比从客户那里获得的现金高出400万美元。

此外,它还花费800万美元开店和向其他公司购买新店。

从而导致每月消耗总计1200万美元的现金!

到1986年,这家公司的现金余额为900万美元,只能维持三周的营运。

更糟糕的是,这家公司还必须偿还 9200 万美元的债务。

所以,

- 一家公司怎么可能在三周内制定出现金流计划?

- 家得宝做了什么来扭转局面?

主要集中在:

- 减少运营费用

- 通过实施库存管理系统,避免不必要的采购,减少仓库中的闲置资产。为它节省了近 5500 万美元!

- 收账。这家公司还收回了所有未支付的应收账款,将其运营周期从 122 天减少到 75 天。

结果,这使得家得宝能够:

- 增加了利润率

- 减少了管理费用

- 减少了经营现金流

- 显著降低了现金消耗率

家得宝的典型案例完全体现了现金流管理不善的严重影响,阐明对症下药的重要性。

企业需要了解根本原因,并实施适当的措施才能扭转局面。

这是真正的挑战。

企业必须学习和采用不同的方法改善现金流,并全方位掌握自己的资金流动。

此外,进一步了解现金流管理相关的知识,有助于从战略上理解这些管理方案,实现运营效率最大化。